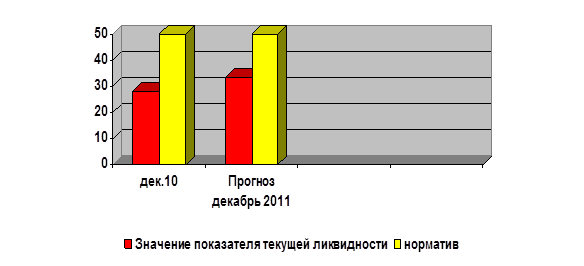

На рисунке 3.2 покажем, как изменились показатели ликвидности Банк ЮНИКРЕДИТ БАНК(ЗАО).

Рис. 3.2. Показатель текущей ликвидности Банк ЮНИКРЕДИТ БАНК(ЗАО)

В результате принятых мер, показатель текущей ликвидности увеличился на 5,5% и составил 33,5%, что показывает положительную тенденцию показателя, но не удовлетворяет нормативному значению не менее 50%, следовательно, рекомендации эффективны, но банку необходимо и далее работать в это направлении.

Показатель мгновенной ликвидности, в результате принятых мер снизился на 3,4%. Его новое значение составило 15,1% при нормативе 15%. Таким образом, показатель мгновенной ликвидности также находится на границе нормы. Таким образом, можно утверждать, что банк способен в полной мере за счет высоколиквидных средств покрыть перед клиентами обязательства до востребования. При этом можно сказать, что увеличилась доходность банка, следовательно, рекомендации правильны.

Норматив долгосрочной ликвидности увеличился на 2,8%. Однако, значение показателя свидетельствует о том, что банку можно еще дальше изменять показатели, так как показатель долгосрочной ликвидности не достиг нормативного уровня 120 %.

Механизм кредитования может быть следующим. Потенциальный покупатель оплачивает 30% стоимости строящейся квартиры, а недостающие 70% Банк ЮНИКРЕДИТ БАНК(ЗАО) выдает ему в виде обычного коммерческого кредита. После того как дом построен и появляется свидетельство на право собственности на квартиру, кредит переоформляется в ипотечный, после чего он может быть превращен в закладную.

Для застройщика квартира, которая профинансирована по такой схеме, ничем не отличается от проданной за «живые» деньги на нулевом цикле. Для конечного заемщика процедура осложняется лишь дополнительным двойным оформлением документов, а по сути, речь для него изначально идет об ипотечном кредитовании. И то же свидетельство на право собственности на жилье он получает только после того, как полностью рассчитается с банком.

Следующей мерой может быть более полное сотрудничество со строительными организациями. Это позволит решить основные трудности развития ипотеки, как показал анализ, связаны в первую очередь со спецификой столичного строительного рынка.

Главная его особенность — подавляющее большинство квартир продается на стадии нулевого цикла. Строители поэтому, едва вырыв котлован, уже начинают получать «живые» деньги. Вполне естественно, что у них нет мотивированного интереса заниматься ипотечным кредитованием.

В таких условиях реальную стратегию ипотечного кредитования в Москве можно сформировать только на основе механизма, который бы учитывал интересы всех участников: город, банк, и, главное, застройщиков, которые определяют финансовую политику на инвестиционной фазе строительства.

Таким образом, предложенный способ решает две проблемы: снижение цены на квартиры, а это положительно влияет на количество выдаваемых кредитов. И увеличение спроса на недвижимость, это даст дополнительный стимул строительным организациям.

Предложенные меры повысят количество выдаваемых кредитов, что должно положительно сказаться на работе Банк ЮНИКРЕДИТ БАНК(ЗАО).

Произведем расчет эффективности предложенных мер.

В результате предложенных мер увеличится количество выдаваемых кредитов на 20 %, так как в июне 2010 года в Москве выдано 720 кредитов, то в июле 2011 году планируется выдать 870 кредитов.

Статьи по теме:

Организация кредитного процесса в банке

Кредитный процесс коммерческого банка – это технологии банка по предоставлению кредита, его оформлению, погашению с соблюдением основных норм банковской деятельности, принятию мер по снижению рисков и получение соответствующего дохода [17 ...

Понятие, состав и механизмы функционирования

кредитной системы современного государства

Кредитная система - совокупность кредитных отношений, существующих в стране, форм и методов кредитования, банков или других кредитных учреждений, организующих и осуществляющих такого рода отношения.

Кредитная система функционирует через ...

Финансовое состояние банка как главный объект финансового

анализа

Анализ является главным инструментом оценки эффективности хозяйственной деятельности организации и качества менеджмента в целом. Анализ присутствует на каждом этапе принятия управленческих решений.

Финансовый анализ является инструментом ...