Программа капитальных затрат:

· понесенные затраты на введение в эксплуатацию основных средств;

· понесенные затраты на маркетинг и продвижение продукции.

3. Прогнозы / планы сбыта

Расчеты, пропорции и тенденции по внутреннему рынку, бывшего СССР и экспортному рынку:

· неплатежи;

· просроченные платежи;

· бартерные расчеты.

Данные по структурным подразделениям:

· объем производства;

· программа по модернизации производства;

· программа освоения новых видов продукции.

4. Переработка и транспортировка (определяется по каждому дочернему предприятию):

· мощности по переработке сырья и полуфабрикатов;

· объемы давальческого сырья;

· инвестиционная программа, изменения в рентабельности производства;

· источники сырья, программа логистики;

· сбыт продукции, доля оптовой, розничной. Данные за прошлые периоды;

· активы материально-технического обеспечения;

· торговые представительства – количество, месторасположение, тенденции.

5. Расчеты, пропорции и тенденции:

· неплатежи;

· просроченные платежи;

· бартерные расчеты

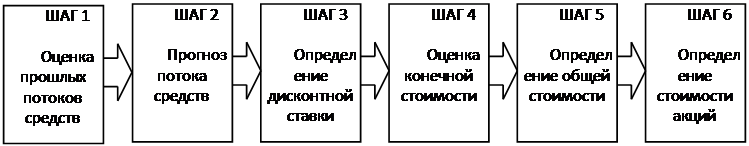

Алгоритм расчета стоимости компании при использовании метода ДПС включает:

· прогнозирование свободных операционных потоков средств, которые компания намеревается накопить за определенный период времени ("прогнозируемый период");

· оценку стоимости компании по окончании прогнозируемого периода ("конечная стоимость");

· определение соответствующей степени дохода, отражающей рисковый профиль компании и страны в целом ("дисконтная ставка").

Основные шаги алгоритма представлены на рис. 3.1.

Рис. 3.1 Этапы оценки стоимости пакета акций компании

Вычисление свободного потока средств. Свободный операционный поток средств представляет собой средства, накопленные компанией до стоимости долговых обязательств (выплаченных процентов и амортизации) и акций (дивидендов). Свободный поток средств затем прогнозируется на будущее, обычно на период до 10 лет.

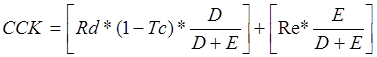

Вычисление дисконтной ставки. Прибыль, получаемая держателями акций и долговых обязательств, представляет собой стоимость долгового обязательства, зависящую от рыночной стоимости этого обязательства, а также стоимость акции, зависящую от рыночной стоимости этих акций. Среднее значение, определенное в соответствии с рыночной стоимостью, называется Средневзвешенной Стоимостью Капитала (ССК). Прогнозируемые свободные потоки средств дисконтируются в соответствии с ССК.

Основная формула для определения ССК выглядит следующим образом [34, c.45]:

,

,

где

Rd – стоимость долгового обязательства до уплаты налогов;

Tc – маргинальные налоговые ставки для компании;

D – рыночная стоимость долгового обязательства;

E – рыночная стоимость акций;

Re – стоимость акций до налогов.

Стоимость акций может определяться при помощи Модели Оценки Капитальных Активов ("МОКА"). Данная модель строится на том основании, что разница в прибыли представляет собой необходимую степень риска, однако вознаграждению подлежит лишь та часть этой разницы, которая не подвержена диверсификации. Модель определяет разницу, не подверженную диверсификации, и связывает ожидаемую прибыль с данной степенью риска. Основную формулу модели МОКА можно представить так [34, c.46]:

Статьи по теме:

Развитие лизинговой деятельности в Республике Калмыкия

Через ОАО "Калмагролизинг" осуществляется инвестирование бюджетных средств в агропромышленный комплекс республики. Это единственная в республике компания, занимающаяся лизингом племенных животных.

Предприятие является членом Ро ...

Организация кредитного процесса в банке

Кредитный процесс коммерческого банка – это технологии банка по предоставлению кредита, его оформлению, погашению с соблюдением основных норм банковской деятельности, принятию мер по снижению рисков и получение соответствующего дохода [17 ...

Юридические основы проведения страхования гражданской ответственности

владельцев транспортных средств

Нормативные источники, регулирующие страхование гражданской ответственности владельцев транспортных средств условно можно подразделить на международные и национальные нормативные акты.

Международное право связывает страхование гражданско ...