3) Распределение по полу, возрасту, социальному статусу, образованию и т.д.

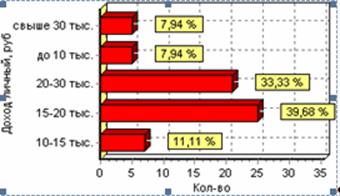

А так же выявить размер кредита который чаще всего запрашивают заемщики, как и показано на рисунке 21.

Рисунок 21 - Распределение по размеру кредита

Отчеты "Анализ длительности рассмотрения анкет" позволяют осуществлять мониторинг эффективности работы подразделений банка, участвующих в принятии решений о выдаче кредитов, находить "узкие" места в цепочке прохождения заявок.

Ретроспективный анализ погашений кредитов необходим для регулярной перенастройки скоринговых моделей. Для этой цели по определенной шкале заемщики делятся на несколько классов, как правило 2-3 класса, в зависимости от того, выплачен ли кредит и не было ли просрочек. Отчет по ретроспективному анализу может представлять собой динамику изменения некоторого показателя, выражающего агрегированную величину уровня просрочек на заданную дату. Ретроспективный анализ не заменяет, а дополняет оперативный анализ погашений кредитов, доступный в АБС [39, c. 18].

В заключение подчеркнем основные преимущества описанного решения:

1) Возможность комбинировать любые механизмы анализа от простых бальных коэффициентов до самых современных алгоритмов оценки рисков.

2) Возможность построения различных сценариев обработки для разных категорий клиентов.

3) Гибкость. Система включает в себя специальный конструктор анкет, позволяющий на базе единой системы создавать различные кредитные продукты: потребительское кредитование, автокретитование, ипотечное кредитование и прочее.

Серьезная методическая поддержка. C кейсом поставляется большой набор методических материалов, руководств, учебных курсов. В методических материалах даются подробные описания всех аспектов работ, связанных с анализом данных, от сбора и подготовки данных и используемого математического аппарата до способов тиражирования полученных знаний.

Быстрый запуск. "Пилотный" проект с возможностью реального использования выполняется в течение нескольких (5-7) недель. Первые результаты демонстрируются через 3-4 недели после начала работ.

Возможность запуска системы при отсутствии реальной кредитной истории. Предлагается методика, позволяющая строить модели на сгенерированных данных с последующей автоматической адаптацией моделей при получении реальных данных по выданным кредитам.

Доступная цена. Никакие ежегодные отчисления не предусмотрены [38, c. 30].

Для адаптации скоринговой модели оценки кредитоспособности физических лиц специалисту необходимо проделывать путь, подобный тому, что проделал Дюран, т. е. специалисты, которые будут заниматься такой адаптацией, должны быть высоко квалифицированными, а значит и очень высокооплачиваемые, быть в состоянии оценить текущую ситуацию на рынке.

Итак, основные недостатки скоринговой системы оценки кредитоспособности физических лиц – это:

1. Высокая стоимость адаптации используемой модели под текущее положение дел;

2. Большая вероятность ошибки модели при определении кредитоспособности потенциального заемщика, обусловленная субъективным мнением специалиста.

Для решения проблем скоринговой системы предлагаю дальше рассмотреть деревья решений, которые помогут устранить некоторые недостатки скоринговой системы.

Статьи по теме:

Анализ показателей ЗАО

«ЮниКредит Банка» за 2009-2010г.г. в рамках предоставленных ипотечных кредитов

Ипотека в банке ЮНИКРЕДИТ БАНК — это выгодный и удобный способ в короткий срок стать собственником жилья и сразу переехать в свою новую квартиру.

Длительный срок кредита позволит погашать его небольшими платежами. Кроме того, приобретая ...

Вывод

Любая организация совершает денежные расчеты и как покупатель, и как продавец. Организация осуществляет также денежные расчеты с персоналом и рассчитывается с бюджетом и банком. Совокупность всех денежных платежей составляет платежный обо ...

Экономическая сущность страхования ответственности

страхование ответственность зеленый карта

Важнейшая отрасль страхового бизнеса в странах с рыночной экономикой – страхование ответственности. Экономическая основа данной отрасли страхования в условиях жестких законов рыночной экономики с ...