Рассмотрим формулу для мгновенной ликвидности:

![]()

К числителю дроби относятся следующие основные группы высоколиквидных активов :

1) денежные и приравненные к ним средства;

2) средства на корреспондентских счетах в Центральном банке и кредитных организациях (счета НОСТРО), в том числе в банках-нерезидентах, уменьшенные на арестованные суммы;

3) вложения в государственные ценные бумаги (обязательства Центрального банка, государственные долговые обязательства, облигации внутреннего и внешнего валютных займов), не обремененные обязательствами;

4) депозиты, размещенные в Центральном банке и других кредитных организациях, в том числе в банках-нерезидентах;

5) средства, размещенные до востребования.

Знаменатель дроби составляют следующие пассивы[7]:

1) корреспондентские счета банков-корреспондентов, включая нерезидентов, в том числе в драгоценных металлах (счета лоро);

2) средства на счетах бюджетов разных уровней, внебюджетных фондов, коммерческих и некоммерческих предприятий;

3) расчеты по отдельным операциям (с валютными и фондовыми биржами, с клиентами по покупке и продаже иностранной валюты, по конверсионным сделкам и срочным операциям и др.);

4) депозиты и средства, привлеченные для расчетов по пластиковым картам, привлеченные от банков, в том числе банков-нерезидентов;

5) депозиты, привлеченные от различных субъектов, а также средства, зарезервированные для расчетов по пластиковым картам;

6) просроченная задолженность по межбанковским займам и процентам по ним;

7) суммы по выпущенным векселям до востребования;

8) расчеты с кредиторами.

Таким образом, рассмотрев составляющие числителя и знаменателя, можно сделать вывод о том, что факторами, оказывающими прямое и обратное влияние на значение данного норматива, являются соответственно сумма ликвидных активов, накопленных в балансе, и сумма обязательств банка до востребования. При неизменном уровне ликвидных активов увеличение обязательств до востребования приведет к ухудшению ситуации с ликвидностью, а значит, и к снижению значения Н2. Наоборот, увеличение суммы высоколиквидных активов при незначительных изменениях в обязательствах приведет к повышению уровня мгновенной ликвидности и увеличению значения Н2.

Не следует, однако, забывать, что излишняя ликвидность отрицательно сказывается на доходности операций. Следовательно, банки, активно занимающиеся расчетно-кассовым обслуживанием, т. е. имеющие большую долю обязательств до востребования по счетам либо имеющие значительные объемы депозитов до востребования, должны поддерживать и высокий уровень ликвидных активов, достаточный для современного проведения платежей и выдачи вкладов по требованию клиентов. Чтобы минимизировать отрицательные последствия недополучения прибыли из-за избыточного количества высоколиквидных активов, банки отслеживают и прогнозируют динамику поступления и снятия средств со счетов, определяя таким образом размер средних и стабильных остатков по счетам и затем устанавливая необходимый резерв ликвидных средств под проведение ожидаемых операций. Другим методом поддержания мгновенной ликвидности является привлечение дополнительных средств из внешних источников, например межбанковских кредитов «overnight». Необходимо, однако, отметить, что данные средства не включаются в расчет норматива.

Для определения тенденции в развитии ситуации с мгновенной ликвидностью значение норматива необходимо отслеживать в динамике, анализируя его изменение по сравнению с базовым периодом.

При возможных отклонениях показателя мгновенной ликвидности от контрольных значений банк может улучшить свою мгновенную ликвидность, в частности, в результате проведения следующих мер[8]:

– опережающего увеличения уровня высоколиквидных активов по сравнению с ростом обязательств банка до востребования;

– привлечения дополнительных ресурсов из внешних источников финансирования;

– качественного изменения структуры обязательств банка.

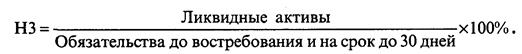

Норматив текущей ликвидности НЗ определяется как отношение суммы ликвидных активов банка к сумме обязательств банка по счетам до востребования и на срок до 30 дней. Данный норматив характеризует ликвидность банка в краткосрочном периоде, поэтому схема его расчета следующая: числитель норматива Н2 дополняется активами сроком до 30 дней, а знаменатель – обязательствами на срок до 30 дней.

Формула расчета данного коэффициента следующая:

Для расчета норматива текущей ликвидности НЗ числитель коэффициента Н2 должен быть дополнен такими видами ликвидных активов, как:

1) кредиты и депозиты, размещенные в кредитных организациях, в том числе в банках-нерезидентах, на срок до 30 дней.

Статьи по теме:

Методика оценки банков Франции

Оценка кредитоспособности клиентов французскими коммерческими банками включает 3 блока:

- оценка предприятия и анализ его баланса, а также другой отчетности;

- оценка кредитоспособности клиентов на основе методик, принятых отдельными ко ...

Финансовая сторона Федерального фонда обязательного

медицинского страхования

Финансовые средства Федерального фонда находятся в государственной собственности Российской Федерации и не входят в состав бюджетов, других фондов и изъятию не подлежат.

В бюджет Федерального фонда обязательного медицинского страхования ...

Понятие и состав портфеля пассивных операций банка

Пассивные операции - это операции по аккумулированию средств. В результате этих операций в банк привлекаются средства юридических и физических лиц, государственные средства, средства акционеров, которые используются для проведения активны ...