Согласно Федеральному закону «О развитии малого и среднего предпринимательства в Российской Федерации», к малому бизнесу относятся предприятия с численностью сотрудников до 100 человек (также выделяются микропредприятия до 15 человек), к среднему – с численностью от 100 до 250 человек.

Постановлением Правительства Российской Федерации от 22 июля 2008 года №556 введены показатели предельной выручки (см. таблицу 1).

Таблица 1. Критерии отнесения хозяйствующего субъекта к МСБ

|

Максимальная годовая выручка МБ, млн. рублей |

400 |

|

Максимальная численность персонала МБ, чел. |

100 |

|

Максимальная годовая выручка СБ, млн. рублей |

1000 |

|

Максимальная численность персонала СБ, чел. |

250 |

|

Максимальная доля собственников МБ, не относящихся к МСБ, % |

25 |

Кредитование банками малого и среднего бизнеса (МСБ), демонстрировавшее уверенный рост даже в кризисный 2009 год, в 1 полугодии 2010 года существенно ускорилось. По итогам шести месяцев текущего года объем предоставленных МСБ кредитов достиг 2 трлн. рублей, на 40% превысив результаты аналогичного периода 2009 года (см. рис. 1).

Рис. 1 – Динамика рынка кредитования МСБ в 1 полугодии 2010 г.

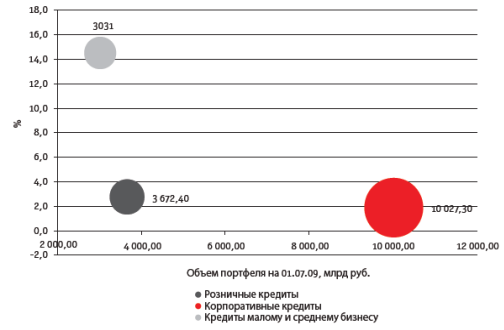

Темп прироста рынка кредитования МСБ в 1 полугодии 2009 года был схожим (36%), однако со знаком «минус». По результатам 1 полугодия можно с уверенностью говорить, что рынок кредитования МСБ постепенно оживляется, увеличивается спрос на кредитные продукты. Период стагнации, характерный для прошлого года, завершился. Начиная с февраля 2010 года негативный тренд в кредитовании был сломлен. Стремительный рост кредитования привел и к заметному увеличению кредитного портфеля МСБ – на 1.07.2010 он составил 3 млрд. рублей, что на 14,5% больше начала 2010 года. По темпам роста портфеля (см. рис. 2) кредитование МСБ в России продолжает со значительным отрывом опережать ближайших «конкурентов» – корпоративный сегмент (1,9%) и розничное кредитование (2,8%). В результате доля МСБ в условиях кризиса в портфеле кредитов ЮЛ и ИП устойчиво растет: 23% на 1.07.2010 против 21% на 1.01.2009. Кредитование МСБ остается крайне привлекательным сегментом для российских банков. 51 из 74 опрошенных «Экспертом РА» банков видят данное направление бизнеса одним из приоритетных с точки зрения соотношения рисков и доходности. При этом 24 банка в 1 полугодии 2010 года запустили новые специализированные программы по кредитованию МСБ (включая начало сотрудничества с Российским банком развития). Важно отметить, что за исключением одного банка все опрошенные участники рынка готовы кредитовать субъекты МСБ самостоятельно, без государственных гарантий по кредитам.

Рис. 2 – Доля рынка кредитования МСБ в портфеле кредитования

Рост рынка кредитования МСБ является прямым следствием общей стабилизации ситуации в экономике, увеличения спроса на кредиты, а также повышения доступа представителей МСБ к заемным средствам. Примерно треть опрошенных банков смягчила требования к потенциальным заемщикам, в том числе и в отношении обеспечения. Если ранее беззалоговые кредиты были практически недоступны для МСБ, то сейчас большинство банков вновь предлагают данный вид продуктов. Как правило, это небольшие кредиты до 1 млн. рублей на срок до 2-х лет, предполагающие быстрое принятие решения. 70% опрошенных «Экспертом РА» банков готовы выдавать МСБ кредиты без обеспечения, почти все банки в качестве залогов принимают товары в обороте, которые еще год назад были под строгим запретом.

Упрощение доступа к финансированию отмечают и сами предприниматели. По данным «Опоры России», в марте 2010 года для 17% субъектов МСБ привлечь заемные средства было просто (против 15% в ноябре и 8% в марте 2009 года); число тех, кто испытывал трудности в привлечении финансирования, сократилось до 52% (против 56% в ноябре и 68% в марте 2009 года). Улучшается и ситуация в самом секторе МСБ, о чем свидетельствует динамика индекса «ТРАСТ-Индекс МСБ», который включает оценку текущего состояния и ожиданий малого / среднего бизнеса и микропредприятий. По итогам июня 2010 года его значение составило 97% против 82% в феврале 2010 года.

Статьи по теме:

Условия кредитования индивидуальных заемщиков

Под условиями кредитования обычно понимаются требования, предъявляемые к базовым элементам кредитования: субъектам, объектам, обеспечению. С целью рассмотрения данного вопроса целесообразно изучить порядок кредитования ссудозаемщиков учре ...

Эмиссия ценных бумаг

При переходе к рыночной экономике Россия отвела значительную роль акционерным обществам, позволяющим участвовать в инвестиционном процессе наряду с предпринимателями и значительному количеству простых граждан, а так же способствующим пере ...

Эволюция и современная ситуация банковских систем

Банковская система прошла в своем развитии и становлении достаточно долгий путь. Мы рассмотрим ее эволюцию на примере различных стран.

Началом первого этапа в развитии банковской системы в России явилось создание в 1733г. государственног ...